4 gute Gründe für steigende Rohstoffpreise

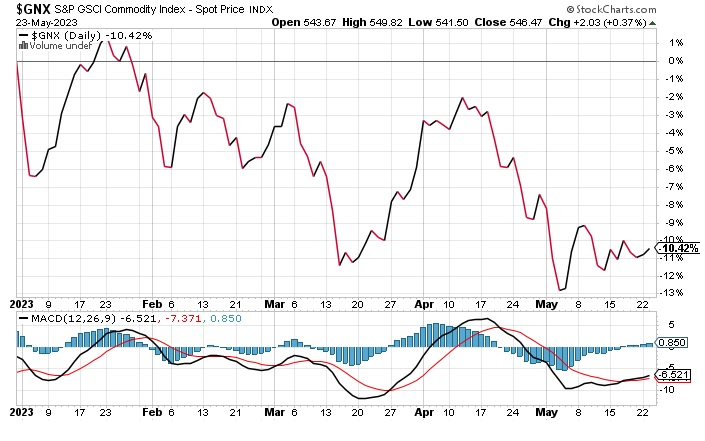

Bislang war das Jahr 2023 den Rohstoff-Anlegern im Allgemeinen noch nicht sehr hold, angesichts der Tatsache, dass der breite Rohstoffindex S&P GSCI seit Jahresbeginn um über 10 % abgegeben hat. Ich betrachte dies allerdings als zwischenzeitlichen Rücksetzer, einen Ausdruck von immer wieder höheren Volatilitätsphasen. Das langfristig positive Bild für Rohstoff-Anlagen hat sich meiner Meinung nach, nicht verändert.

Das Jahr 2023 begann holprig für Rohstoffanlagen

Quelle: stockcharts.com

Es bestehen mindestens 4 gute Gründe dafür, weshalb die Rohstoffpreise noch viel Aufwärtspotenzial besitzen:

- Erstens ist die geldpolitische Straffungsphase der US-Notenbank Fed aller Wahrscheinlichkeit nach so gut wie abgeschlossen. Die geldpolitischen Maßnahmen der US-Notenbank haben den Rohstoffen in den letzten 18 Monaten deutlich entgegengewirkt. Aber auch zu einem deutlichen Rückgang der Kreditvergabe und der Risikobereitschaft der Anleger geführt. Und inzwischen haben sich, wie das fast schon zu erwarten war, die ersten finanzsystemischen Probleme aufgetan, welche bereits die ersten Banken in die Knie gezwungen haben. Es ist also nur eine Frage der Zeit, bis auch die Fed merkt, dass sie die geldpolitischen Zügel wieder einmal zu stark angezogen hat…und dann eine Richtungsänderung einschlägt. In diesem Fall wären die Rohstoffe in einer hervorragenden Position, um im weiteren Verlauf des Jahres zu profitieren. Ich denke hier nicht nur an Gold, sondern alle Rohstoffklassen.

- Zweitens sind da die Fundamentaldaten. Diese besagen, dass wir uns bereits in einer Rezession, oder von mir aus auch in einer Phase verlangsamten Wachstums befinden, Das ist ja inzwischen eine Definitionsfrage, nachdem man in den USA im vergangenen Jahr einfach mal wieder die Definition geändert hat. Aber die Welt ist nicht tot und China nimmt nach seiner Pandemie-Pause sein Wachstum wieder auf. Und früher oder später wird es auch in den USA und Europa eine echte Konjunkturerholung geben. Europa muss noch einiges dafür tun, seine Energiekrise am besten nachhaltig zu überwinden. Da darf man nichts beschönigen. In Deutschland täte man gut daran, jetzt auf die Energiebedürfnisse der Industrie besser Acht zu geben und sich von überholten Konzepten zu verabschieden. Doch gerade die Energiewende, kann die hohe Innovationskraft in Europa wiedererwecken und die Konjunktur ankurbeln. In noch höherem Maße gilt das aber für die USA, wenn diese ebenfalls ihre grüne Revolution antreten, denn hier ist weitaus mehr noch nicht ausgeschöpftes Potenzial vorhanden. Alles in allem werden die Staaten rund um den Globus, mit der Finanzierung ehrgeiziger und notwendiger Klimaziele die Nachfrage vor allem nach Basismetallen und anderen Industrierohstoffe kräftig anheizen, wobei in vielen Märkten schon jetzt das aktuelle Angebot die Nachfrage nicht decken kann. Dies liegt aber oft nicht an zu geringen Rohstoffvorräten, sondern an zu geringen Investitionen in den Bergbau in den vergangenen Jahren.

- Drittens könnte die aktuelle Schuldenpolemik in den USA (man streitet wieder einmal um die Anhebung der Schuldenobergrenze) ebenfalls die Nachfrage nach Gold und anderen Edelmetallen unterstützen. Früher oder später wird die Schuldenobergrenze angehoben und die Staatsverschuldung der USA kann weiter steigen. Angesichts dessen, dass der US-Dollar als Reservewährung aber an Beliebtheit schon seit Jahren einbüßt und vor allem Länder wie China, die arabischen Ölstaaten und natürlich Russland zunehmend in die eigenen Währungen diversifizieren, wird die US-Notenbank Fed gezwungen sein, wieder vermehrt Anleihen zu kaufen. Dies dürfte die Normalisierung der Inflation weiter hinauszögern und dazu führen, dass Anleger nach sicheren Vermögenswerten verlangen, um einen schwächelnden Dollar auszugleichen. Da bietet sich vor allem das Asset an, das auch die Notenbanken vor allem der Länder mit höherem Diversifizierungsbestreben nutzen: Gold.

- Viertens ist es eine Tatsache, dass die Energiewende nicht von heute auf morgen passiert. Für den Übergang werden weiterhin fossile Brennstoffe gebraucht werden. Da aber der politische Wille für den Ausbau dieser Rohstoffe nicht gegeben ist, wird es früher oder später zu immer stärkeren Angebotsengpässen in diesen Rohstoffsektoren kommen und somit deren Preise verteuern.

Fazit: Rohstoffe sind auf ewig die wichtigste Anlageklasse…vor allem wenn es einen industriellen Wandel gibt

Kurzfristig ist die Anlegerstimmung pessimistisch. Kein Wunder, weder die Inflation, noch die Konjunkturabkühlung sind vorüber.

Es macht allerdings keinen Sinn die Grundstoffe für die Herstellung eines iPhones derart zu verbilligen, dass diese nicht mehr abgebaut werden können, während dagegen die Apple-Aktie zum Mond gejagt wird. Diese Sinnlosigkeit wird auch den Anlegern irgendwann bewusstwerden, spätestens dann, wenn besagtes iPhone auf Jahre nicht mehr lieferbar ist, weil die Rohstoffe fehlen.

Abgesehen von dieser grundsätzlichen fundamentalen Ausgangslage in der wir uns schon jetzt in vielen Rohstoffmärkten befinden, stehen wir an der Schwelle eines globalen industriellen Wandels. Die Energiewende löst diesen Wandel aus, aber sie wird nicht ohne eine stark steigende Nachfrage nach Rohstoffen aller Arten vonstattengehen können.

Deshalb weiß ich, dass Rohstoffe wieder teurer werden müssen.