Aluminiumpreis bleibt heiß

Aluminium ist eines der wichtigsten Metalle für die Transport-, Verpackungs-, und Bauindustrie. Und damit auch eines der wichtigsten Metalle für die Energiewende und im Kampf gegen den Klimawandel. Allerdings ist es auch ein Metall, welches bei seiner Herstellung einen der höchsten Energieeinsätze fordert. Als kritisch erweist sich dieser Zusammenhang besonders für Europa. Denn Europas Energiekrise hat einen notorisch energiehungrigen Sektor schwer in Mitleidenschaft gezogen.

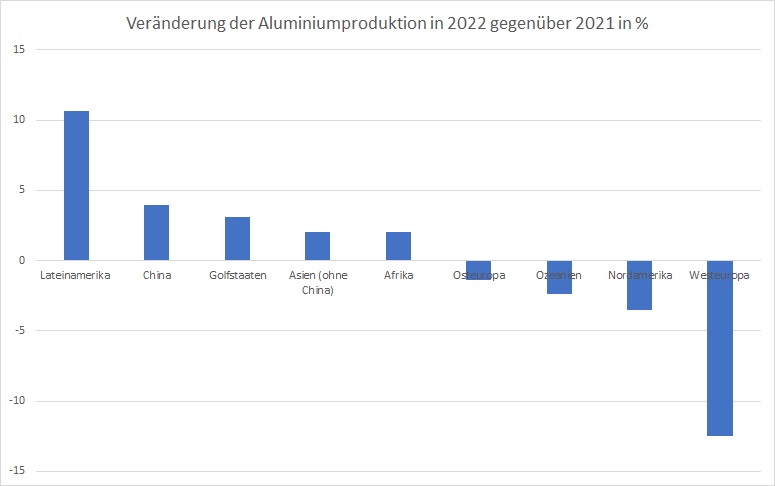

Europas Aluminiumproduktion sank in 2022 um satte 12,5%

Quelle der Daten: International Aluminium Institute

Lassen Sie sich nicht vom deutlichen Anstieg in Lateinamerikas Aluminiumproduktion in 2022 täuschen. Lateinamerika ist die Region mit dem geringsten globalen Produktionsniveau und produziert weniger als die Hälfte von Westeuropa.

Der extreme Rückgang in der westeuropäischen Aluminiumproduktion um 12,5 % ist ein wesentlicher Faktor für den Rückgang der globalen Produktion um 0,9 %, außerhalb Chinas.

Europas Aluminiumindustrie leidet unter hohen Energiekosten

Die westeuropäische Aluminiumproduktion lag im Dezember bei annualisierten 2,73 Millionen Tonnen, was einem Rückgang von 540.000 Tonnen gegenüber Dezember 2021 und der niedrigsten Produktionsrate in diesem Jahrhundert entspricht.

Russlands Krieg gegen die Ukraine und der daraus resultierende Anstieg der Strompreise führten im vergangenen Jahr zu mehreren Schließungen und Produktionskürzungen bei den Schmelzhütten. Glencore, der größte Zinkproduzent Europas, stöhnte schon im vergangenen Sommer, dass die hohen Strompreise die Produktion zu einer echten Herausforderung machen. Denn die Kosten für Energie sind zwischenzeitlich auf 80 % der Gesamtkosten für die Herstellung von Aluminium in Europa gestiegen. Im Vergleich zu historischen Durchschnittswerten von 40 %.

In Europas Aluminiummarkt geht die Angst um

Angesichts dieser Entwicklung verwundert es mich nicht, dass russisches Aluminium in Europa keinen Sanktionen unterliegt. Und bislang auch Oleg Deripaska, Oligarch und Gründer des russischen Aluminiumkonzerns Rusal, nicht auf europäischen Sanktionslisten auftaucht.

Dafür gibt es einen guten Grund: die Abhängigkeit der Europäer. Erst im Herbst letzten Jahres gaben fünf! europäische Industrieverbände an, sie hätten die europäischen Behörden aufgefordert, Sanktionen, Zölle oder Boykotte gegen russisches Aluminium zu verhindern. Andernfalls würden Tausende europäischer Unternehmen in die Insolvenz gedrängt und zehntausende Arbeitsplätze gingen verloren.

Russlands Rusal ist das größte Aluminiumunternehmen der Welt und produziert rund 6 % des weltweiten Aluminiumangebots. Bislang wurde der Konzern – wie gesagt – nicht das Ziel westlicher Sanktionen. Die USA erwägen jedoch Beschränkungen für russische Aluminiumimporte. Dazu passend hat sich der US-amerikanische Riese unter den Aluminiumverarbeitungsbetrieben Alcoa (nach Rusal die globale Nummer 2) bereits dazu entschlossen kein russisches Aluminium mehr aufzukaufen und drängt auch den Rest der Branche zu diesem Schritt.

Dies allerdings wäre fatal für die europäischen Aluminiumverarbeiter. In der Erklärung der fünf europäischen Industrieverbände heißt es dazu, dass diejenigen, die russisches Metall sanktionieren oder Maßnahmen gegen russisches Metall fordern, „entweder seine Hauptkonkurrenten sind, oder sie genießen Lieferoptionen, die der großen Mehrheit der Unternehmen innerhalb der europäischen Aluminium-Wertschöpfungskette nicht zur Verfügung stehen“.

In China ist nicht alles Aluminium was glänzt

China, der weltweit führende Produzent von Primäraluminium, verzeichnete im zweiten Jahr in Folge zwar ein Produktionswachstum von 4%. Aber auch China hat mit massiven Stromproblemen zu kämpfen, zuletzt in den wasserreichen Provinzen Yunnan und Sichuan. Die jährliche Aluminium-Produktion des Landes erreichte im August vergangenen Jahres mit 41,46 Millionen Tonnen ihren bisherigen Höhepunkt, seitdem ist die Produktion bislang um 600.000 Tonnen gesunken.

In einigen chinesischen Provinzen wurden zwar neue Kapazitäten in Betrieb genommen aber vor allem im Südwesten des Landes belastet die Dürre den Betrieb der Schmelzhütten. Denn ohne Wasser, nicht genügend Wasserkraft für die energiehungrige Aluminiumindustrie.

Laut Shanghai Metal Market waren Ende 2022 rund zwei Millionen Tonnen an Betriebskapazität in Yunnan, Sichuan und Guizhou vom Netz. Es ist unwahrscheinlich, dass hier vor dem zweiten Quartal mit der Wiederinbetriebnahme gerechnet werden kann. Dann erst könnte die Regenzeit die erschöpften Stauseen im Wasserkraftsystem der Region wiederherstellen.

Chinas staatliche Kapazitätsobergrenze mag zwar noch nicht erreicht sein, was die Aluminiumproduktion angeht, doch die letzten Jahre haben gezeigt, dass China immer weniger seine Kapazitäten auslasten kann. Stattdessen sind die Provinzregierungen immer öfter gezwungen, den energiehungrigen Industrien Leistungsbeschränkungen aufzuerlegen.

Fazit: Aluminium bleibt heiß

Ironischerweise ist die Produktion eines Metalls, das für den Aufbau eines umweltfreundlicheren Energiesystems entscheidend ist, selbst zunehmend anfällig für die schwankende Energieverfügbarkeit. Die Produktion bleibt also teuer, die Nachfrage hoch. Daneben sind die Lagerbestände knapp, vor allem an der LME. Und wie lange die Angst der europäischen Industrieverbände ausreichen wird als Schutz gegen Sanktionen bleibt eine schwebende Frage. Das alles lässt nur einen Schluss zu: Aluminium bleibt heiß, mit interessantem Gewinnpotenzial.